Elke onderneming krijgt vroeg of laat te maken met een financieringsvraag. Helaas is er geen ‘one size fits all’ antwoord omdat elke onderneming, markt, sector en situatie uniek is. Wel zijn er een aantal algemene lessen en factoren waarmee je rekening kunt houden bij het oplossen van jouw financieringspuzzel. Deze toolkit helpt je op weg en maakt je wegwijs in het financieringsveld. Je begrijpt de betekenis van verschillende en veel voorkomende financiële termen en je vindt formats, tools en links om de volgende stap te kunnen zetten.

De content in deze toolkit is samengesteld uit bronnen van de Kamer van Koophandel, Social Enterprise NL, McKinsey en Qredits. Onderaan deze pagina vind je handige links naar sjablonen of trainingen die je kan volgen om je verder te verdiepen in hoe je jouw impact onderneming financiert.

Video

1. Type Financiering

‘Type financiering’ staat voor de manier waarop een financier kapitaal verstrekt aan de onderneming. We maken onderscheid in de volgende typen financiering:

– Aandelen: Een aandeel is een deel van het eigenaarschap van je bedrijf. Met andere woorden; een aandeel is een bewijs van deelneming in het eigen vermogen van de onderneming. Een aandeelhouder is daardoor mede-eigenaar van de onderneming. Een onderneming verkoopt (een deel van) zijn aandelen aan een investeerder en ontvangt hiervoor het benodigde kapitaal. Financiering door middel van verkoop van aandelen betekent dus dat je een deel van je eigenaarschap en zeggenschap verkoopt. Dit heeft verschillende vormen en namen speelt vaak bij: venture capital, impact investment en participaties.

– Converteerbare lening: Met een converteerbare lening sluit je aanvankelijk een lening af bij een financier. Deze lening wordt op een later omgezet (‘geconverteerd’) naar aandelen. Dit kan een goede optie zijn voor startende ondernemingen. Als onderneming kan je op deze manier een lening tegen betere voorwaarden krijgen, en de financier krijgt hierbij korting op de aandelenprijs.

– Crowdfunding: Bij crowdfunding of ‘publieksfinanciering’ is er geen sprake van een enkele financier, maar vormt een groep mensen de financier of financiering “the crowd“. Deze financieringsvorm zegt nog niets over het soort financiering. Crowdfunding kan dus resulteren in: donaties, (converteerbare) leningen, aandelen of voorverkoop. Er bestaat een groot aantal crowdfundingsplatformen. Het is aan te raden om op zoek te gaan naar de juiste match met jouw organisatie en financieringsbehoefte. Sommige platformen richten zich op een bepaalde branche of impactgebied.

– Donatie / Subsidie: Bij een donatie of gift ontvangt de onderneming geld via een schenking. Deze kan gedaan worden door bijvoorbeeld een fonds, gemeente of individu. Bij grotere bedragen zijn er vaak voorwaarden verbonden aan de schenking zoals bijvoorbeeld een tegenprestatie in het geval van sponsoring.

– Lening: Bij een lening leen je geld dat je op termijn weer terugbetaald. Bij een lening of kredietaanvraag compenseren het onderpand en/of de rente het risico. Leningen komen in verschillende vormen en maten, zoals o.a. het microkrediet en hypothecair krediet. Microkredieten zijn kleine leningen tot zo’n €50.000 voor ondernemers die nog niet aan de criteria voor reguliere leningen kunnen voldoen.

Het aantal banken en fondsen dat leningen verstrekt tegen betere voorwaarden aan (startende) impact ondernemers groeit. Sommige financiers verstrekken ‘achtergestelde leningen’: dit betekent dat de financier in het geval van een faillissement wordt achtergesteld in zijn positie als schuldeiser. De schuld wordt hierbij dus eerst ingelost bij de andere schuldeisers zoals werknemers en banken.

Financiers treden in sommige gevallen ook op als zogeheten ‘garantsteller‘. Hierbij treedt de financier op als borgsteller in het geval dat je als onderneming te ‘risicodragend’ bent.

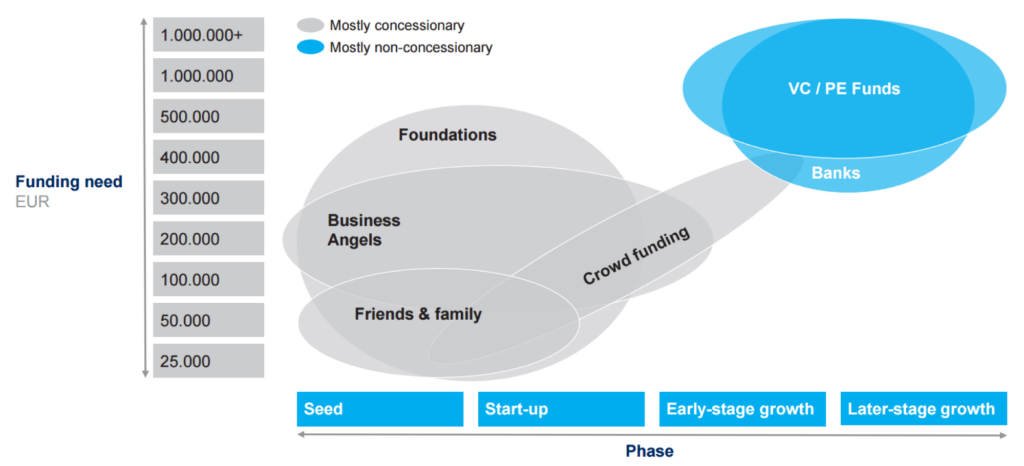

2. Welke financier in welke fase (McKinsey)

De hoogte van de financiering die je als ondernemer nodig hebt, is afhankelijk van de fase waarin je je bevindt, en kan verschillen per financier. Het type en de hoogte van financiering dat je nodig hebt is ook afhankelijk van de groeifase waarin je je als onderneming bevindt. McKinsey heeft dit onderzocht en heeft de volgende indeling gemaakt.

In de seed-fase (0-2 jaar) leg je de basis van je onderneming: je werkt een idee uit tot een prototype product of service. Maar waar haal je het geld hiervoor vandaan? De meeste startende ondernemingen vinden kapitaal vanuit eigen vermogen of bijdragen van vrienden of familie, de zogeheten ‘friends, family & fools’. Je kunt echter ook een crowdfundcampagne beginnen, of aankloppen bij een bank of microfinancier. De gemiddelde hoogte van financiering in de seed-fase ligt rond de €10.000-€25.000.

In de start-up fase (1-3 jaar) werk je je product of dienst verder uit en breng je het op de markt. Geleidelijk bouw je een klantenkring op en stel je jezelf concrete doelstellingen voor de toekomst. Je genereert je eerste omzet en het is tijd om de groei door te zetten. In deze fase kan je gaan denken aan het verstrekken van aandelen, of een grotere lening afsluiten. Investeringen van start-ups bedragen dikwijls tussen de €100.000-€250.000.

Als alles meezit dan loopt jouw business op rolletjes en je belandt in de early-stage groeifase (3-5 jaar). In dit stadium kan je gaan denken aan schaalvergroting, kwaliteitsverbetering en het betreden van nieuwe markten, in Nederland of daarbuiten. Met je onderneming groeit ook je behoefte aan financiering, die in veel gevallen tussen de €1.000.000 en €2.500.000 bedraagt.

De laatste fase die we onderscheiden is de later-stage groeifase (>5 jaar). Je onderneming heeft een reputatie opgebouwd bij haar klanten, leveranciers en andere stakeholders, en je streeft naar verdere groei of uitbreiding. Wellicht wil je zelfs een nieuw product of service introduceren. Mogelijk vertrekken sommige oprichters en/of investeerders in deze fase, en zoek je naar nieuwe financiers die de later-stage growth kunnen helpen waarmaken.

Veel financiers richten zich specifiek op een bepaald soort financiering. Zo is er bij projectfinanciering een (nieuw), concreet project met duidelijke uitkomsten waar je als onderneming naar streeft. Een andere vorm van financiering is het verstrekken van groeikapitaal. Hierbij krijg je als onderneming financiering voor het opschalen of uitbreiden van je onderneming, bijv. voor het aannemen van nieuwe werknemers of het zoeken van nieuwe huisvesting. Beide vormen van financiering kunnen terugkomen in alle hierboven genoemde groeifases.

LET OP: Deze data is gebaseerd op alle ondernemingen en niet specifiek gericht op impact ondernemen. Wij veronderstellen dat impact ondernemingen een langere aanloop nodig hebben om alle fases te doorlopen. Dit komt door dat het vaak innovatieve ondernemingen zijn met nieuwe verdienmodellen waardoor de product market fit langer duurt.

*De groeifases zijn gebaseerd op de categorisering in McKinsey, Scaling the impact of the social enterprise sector (2016).

3. Welke financier past bij jou

De rechtsvorm van je onderneming kan meespelen in het vinden van de juiste financiering. Ben je een stichting? Dan kan je bijvoorbeeld geen aandelen verkopen, of een converteerbare lening afsluiten. Andersom worden donaties of subsidies vaak niet verstrekt aan BV’s. De volgende rechtsvormen zijn opgenomen in de Finance Tool van Social Enterprise NL:

- Besloten Vennootschap (BV)

- Coöperatie

- Stichting

- Vereniging

- Vennootschap onder firma (vof)

- Eenmanszaak

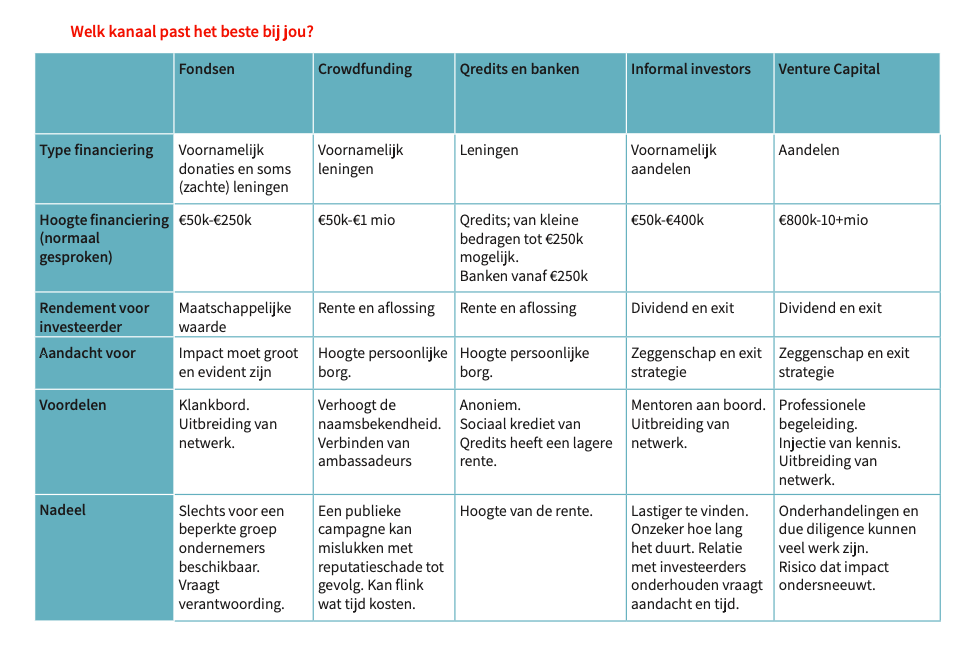

In de afbeelding hieronder lees je onder andere af;

- Welke type financiering er bij welke financier te halen valt;

- Welke voor- en nadelen er aan een specifieke investeerder zitten;

- Waar de focus op zal liggen in de samenwerking;

TOOL

Finance Tool

Het veld van impact investeerders, fondsen en crowdfundingplatforms die gericht zijn op sociaal ondernemers groeit hard. Deze finance tool biedt jou als sociaal ondernemer overzicht van deze financiers. Vind de financier die bij jou past!

TOOL

Ondernemersplein; Subsidies en regelingen

Zoek een subsidie, financiële regeling of fiscaal voordeel van het Rijk, de Europese Unie of uw provincie

TOOL

Wat staat er in een Financieel plan?

Hieronder vind je de verschillende sjablonen die Qredits aanbiedt om het jou zo makkelijk mogelijk te maken om je financieel plan op te stellen

Training

The Social Investment Toolkit

In 8 modules begeleiden we je stap voor stap, bij het creëren van jouw sociale missie tot het vormen van een echte investeerders pitch. We laten je zien hoe sociale investeerders denken en waar ze naar op zoek zijn.

Alvorens te starten, kun je onze sociale investeerders “readiness test” doen, die je helpt uit te werken op welke gebieden je je wilt focussen.